SCHUFA-Auskunft online beantragen & wichtige FAQs

Wer auf Wohnungs- oder Haussuche ist, kommt nicht daran vorbei, sich mit dem Thema SCHUFA zu beschäftigen – das gilt sowohl für Mieter als auch für potenzielle Käufer.

Das Wichtigste in Kürze

- Schufa bedeutet "Schutzgemeinschaft für allgemeine Kreditsicherung" und ist die größte Auskunftei in Deutschland.

- Eine Schufa-Auskunft wird zum Beispiel von Banken und Vermietern verlangt.

- Einmal pro Jahr haben Sie Anspruch auf eine kostenlose Schufa-Auskunft

- Sie können Ihre Schufa-Auskunft auch online direkt beantragen.

Direkt zum Wunschthema

- Was ist die SCHUFA?

- Wer darf eine Schufa-Auskunft beantragen und wie sieht der SCHUFA-Bonitätscheck aus?

- Wie und wo erhalte ich eine Bonitätsauskunft der SCHUFA?

- Ist die SCHUFA-Auskunft kostenfrei? Und wenn nicht: Wie teuer ist die SCHUFA-Auskunft für mich?

- Warum möchten Vermieter und Banken die SCHUFA-Selbstauskunft sehen? Was könnten sie durch SCHUFA-Einträge über mich erfahren?

- Was ist der SCHUFA-Score? Wann ist der SCHUFA-Score gut?

- Wie kann ich meinen SCHUFA-Basisscore verbessern? Welche Faktoren spielen hier eine Rolle?

- Was ist ein SCHUFA-Eintrag bzw. ein negativer SCHUFA-Eintrag und wie kann ich ihn wieder löschen?

- Ich benötige einen Immobilienkredit und die Bank möchte eine Kreditanfrage bei der SCHUFA stellen. Ist das in Ordnung?

- Hat der SCHUFA-Score einen Einfluss auf die Kreditzinsen für mein Immobiliendarlehen?

- Ich habe einen (erledigten) negativen SCHUFA-Eintrag. Bekomme ich trotzdem einen Immobilienkredit?

SCHUFA-BonitätsAuskunft online

Fordern Sie online Ihre SCHUFA-Bonitätsauskunft an. Die Auskunft ist sofort zum Download verfügbar.

Hier anfordern!1. Was ist die SCHUFA?

Das Stichwort „SCHUFA-Auskunft“ haben die meisten Verbraucher schon einmal gehört – spätestens dann, wenn sie eine Wohnung mieten wollen und der Vermieter eine solche Auskunft wünscht. Doch was für eine Institution ist die SCHUFA eigentlich, die diese Auskunft erteilt? Das Kürzel steht für die 1927 gegründete „Schutzgemeinschaft für allgemeine Kreditsicherung“, die mehrheitlich Unternehmen aus der Finanzbranche und dem Handel gehört. Sie verwaltet die Daten von rund 68 Millionen Verbrauchern sowie sechs Millionen Unternehmen und ist damit die größte Auskunftei in Deutschland. Das Geschäftsmodell beruht auf Gegenseitigkeit: Unternehmen liefern Daten von ihren Vertragspartnern, im Gegenzug liefert die SCHUFA ihnen wertvolle Informationen zum Zahlungsverhalten.

Ins Spiel kommt die SCHUFA immer dann, wenn Verbraucher beispielsweise einen Mobilfunkvertrag abschließen wollen oder bei einem Versandhändler bestellen. Auch Stromanbieter prüfen die Bonität von Neukunden, indem sie eine SCHUFA-Anfrage stellen. Besonders wichtig ist die SCHUFA-Auskunft zudem für Banken, bevor sie einen Kredit vergeben. Auch wenn die Banken und Unternehmen in ihren Vertragsbedingungen stets auf eine Bonitätsanfrage bei der SCHUFA hinweisen, ist vielen gar nicht bewusst, dass ihr Vertragspartner eine SCHUFA-Anfrage startet. Wie viele Anfragen übers Jahr hinweg zusammenkommen, erfahren Verbraucher erst dann, wenn sie sich über ihre SCHUFA-Daten informieren. Dies ist einmal jährlich kostenlos möglich (siehe Punkt 4).

2. Wer darf eine SCHUFA-Auskunft beantragen und wie sieht der SCHUFA-Bonitätscheck aus?

Dazu sind ausschließlich Privatpersonen befugt, die eine SCHUFA-Selbstauskunft einholen wollen. Dritte hingegen dürfen dies nur, wenn die betreffende Person damit einverstanden ist und sie auch Vertragspartner der SCHUFA sind.

Und was dokumentiert die SCHUFA eigentlich genau über die Verbraucher? Dazu gehören nicht nur Name, Anschrift und Geburtsdatum, sondern auch Informationen dazu, welche Unternehmen eine Bonitätsanfrage gestellt haben und mit welchen Banken und Kreditkartenunternehmen Geschäftsbeziehungen unterhalten werden oder wurden. So erfolgt beispielsweise ein Eintrag, wenn Verbraucher einen Kredit aufnehmen. Ist dieser getilgt, wird der Eintrag wieder gelöscht. Geraten Verbraucher jedoch mit der Zahlung ihrer Kreditraten in Verzug, wird auch das von der SCHUFA dokumentiert (siehe auch Punkt 8). Wurde ein Verbraucherinsolvenzverfahren beantragt, vermerkt die SCHUFA dies ebenfalls, da sie auch Daten aus Schuldnerverzeichnissen der Amtsgerichte sammelt.

3. Wie und wo erhalte ich eine Bonitätsauskunft der SCHUFA?

Die SCHUFA bietet auf ihrer Webseite sowohl die Bestellung der kostenfreien Datenkopie gemäß Artikel 15 DS-GVO als auch die kostenpflichtige Bonitätsauskunft an, wie sie etwa von Vermietern verlangt wird. Wie man die SCHUFA-Auskunft beantragen kann und was die Besonderheiten der kostenfreien und kostenpflichtigen Variante sind, wird dort erläutert. Die SCHUFA-Auskunft kann jeweils online beantragt werden.

SCHUFA-BonitätsAuskunft online

Fordern Sie online Ihre SCHUFA-Bonitätsauskunft an. Die Auskunft ist sofort zum Download verfügbar.

Hier anfordern!4. Ist die SCHUFA-Auskunft kostenfrei? Und wenn nicht: Wie teuer ist die SCHUFA-Auskunft für mich?

Es ist gesetzlich vorgeschrieben, dass Verbraucher einmal jährlich Anspruch auf eine kostenlose Erstellung einer Datenkopie haben. Das gilt auch für die SCHUFA, bei der diese Auskunft gemäß Artikel 15 DS-GVO (ehemals Datenübersicht gemäß § 34 BDSG) schriftlich oder online beantragt werden kann. Ob es die SCHUFA-Auskunft kostenfrei gibt, hängt also davon ab, ob sie im Kalenderjahr schon einmal beantragt wurde.

Darüber hinaus ist es jederzeit möglich, gegen Gebühr einen SCHUFA-Bonitätscheck zu beantragen. Die Kosten der SCHUFA-Bonitätsauskunft liegen bei 29,98 Euro, sie unterscheidet sich in mehreren Punkten von der kostenlosen Auskunft und wird von den meisten Vermietern als Nachweis für ein einwandfreies Zahlungsverhalten gefordert (siehe hierzu auch Punkt 5). Wichtig dabei: Es muss ein Zertifikat beigefügt sein, dass die Echtheit der Bonitätsauskunft bestätigt.

Die Vorteile der kostenpflichtigen Variante:

- Sofort verfügbar: Während die SCHUFA-Auskunft nach Artikel 15 DS-GVO erst einige Wochen nach Antragstellung zugestellt wird, können Sie die Auskunft gegen Gebühr direkt nach Bestellung herunterladen.

- Datenschutz: Die kostenpflichtige Variante enthält zusätzlich zur persönlichen Auskunft auch eine Variante, die Sie für Geschäftspartner bzw. Vermieter oder Makler verwenden können.

- Kann mehrfach jährlich angefordert werden: Die kostenlose Auskunft ist nur einmal jährlich möglich und kann mitunter schon veraltet sein, wenn sie benötigt wird. Eine erneute kostenfreie Auskunft kann erst wieder im Folgejahr angefordert werden.

5. Warum möchten Vermieter und Banken die SCHUFA-Selbstauskunft sehen? Was könnten sie durch SCHUFA-Einträge über mich erfahren?

Wer eine Wohnung vermietet, will sichergehen, dass seine Mieter auch pünktlich die Miete überweisen. Hinweise auf das Zahlungsverhalten liefert ihnen eine SCHUFA-Bonitätsauskunft, um die Mietinteressenten üblicherweise nicht herumkommen. Gleiches gilt für Banken: Auch sie gehen mit Abschluss eines Darlehensvertrags eine langfristige Geschäftsbeziehung mit den Kreditnehmern ein und haben daher ein berechtigtes Interesse, sich über das bisherige Zahlungsverhalten der Interessenten zu informieren.

Doch was sieht die Bank oder der Vermieter eigentlich genau in der Auskunft? So lässt sich anhand der SCHUFA-Auskunft herausfinden, ob es häufiger zu Zahlungsverzögerungen kam oder Kredite ordnungsgemäß getilgt wurden.

6. Was ist der SCHUFA-Score? Wann ist der SCHUFA-Score gut?

Aus den Daten der Verbraucher ermittelt die SCHUFA jeweils einen individuellen Wert zum Zahlungsverhalten, den sogenannten Basisscore. Zudem wird für diverse Branchen jeweils ein Branchenscore ermittelt. Wichtig zu wissen: Das Scoring spiegelt das Zahlungsausfallrisiko von Personengruppen wider, nicht das konkrete Zahlungsverhalten der einzelnen Verbraucher. Daher ist es beispielsweise so, dass sehr junge Verbraucher zunächst einen eher ungünstigen Score erhalten – auch dann, wenn sie nie mit Zahlungen in Verzug geraten und keine negativen Einträge vorliegen. Dies liegt schlicht daran, dass in dieser Altersgruppe vergleichsweise häufig Personen mit eher ungünstigem Zahlungsverhalten anzutreffen sind. Wer stets seine Rechnungen und Kreditraten pünktlich bezahlt, hat die besten Chancen auf einen guten SCHUFA-Score. Liegt dieser beispielsweise bei 96 Prozent, besagt dies, dass 96 Prozent der Personengruppe ihre Zahlungsverpflichtungen ordnungsgemäß erfüllen und das Ausfallrisiko für Banken bei vier Prozent liegt. Alle drei Monate wird der Score aktualisiert.

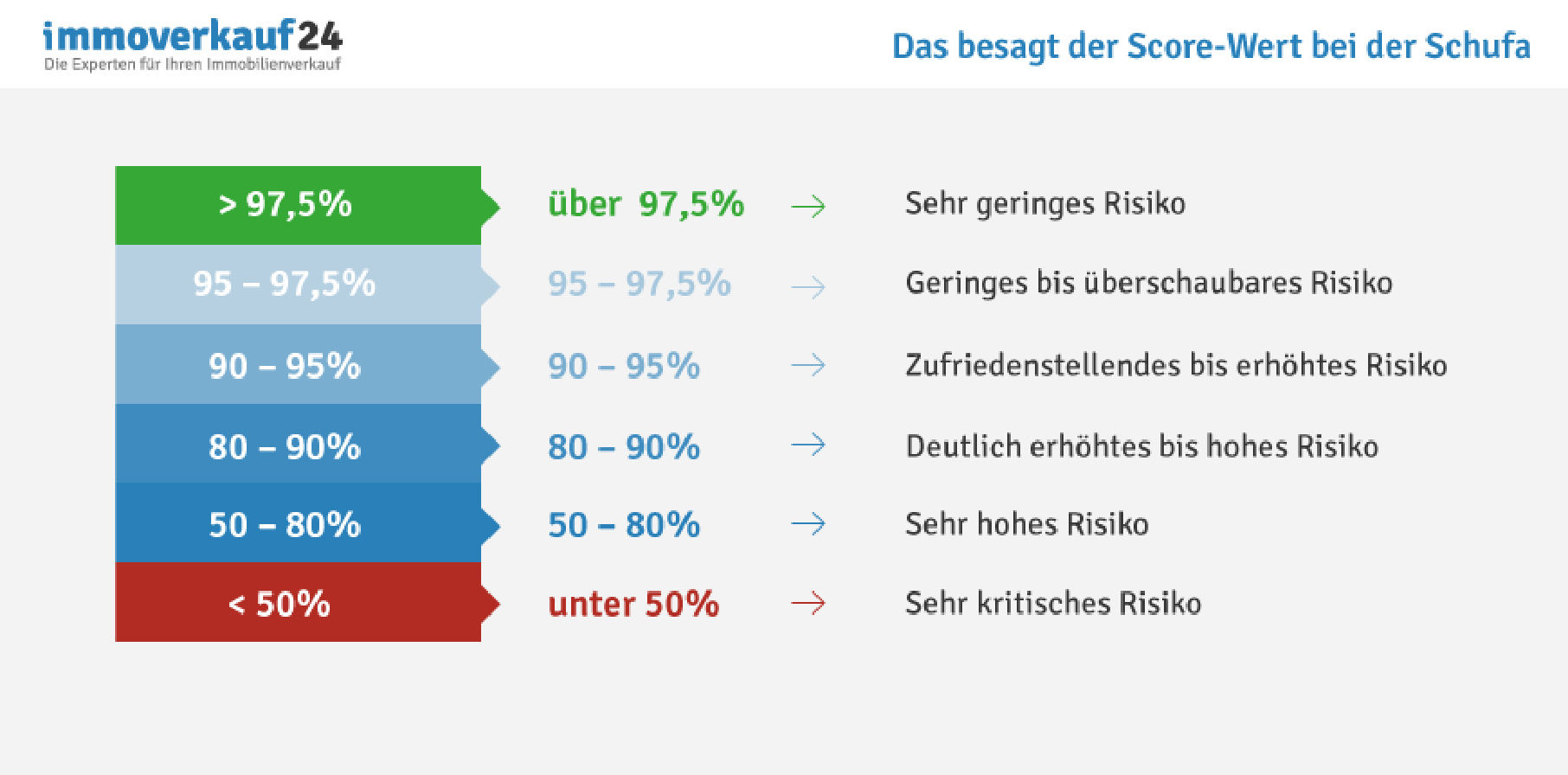

Und wann ist der SCHUFA-Score gut? Für die Einstufung der Score-Werte gibt es mehrere Abstufungen, als guter Score gilt ein Wert ab 97,5 Prozent aufwärts:

7. Wie kann ich meinen SCHUFA-Basisscore verbessern? Welche Faktoren spielen hier eine Rolle?

Der SCHUFA-Score spiegelt die Zahlungsmoral des Verbrauchers wider – und gerade bei Kreditbedarf lohnt es sich daher, für einen möglichst guten Wert zu sorgen. Dabei ist es vor allem wichtig, negative Einträge unbedingt zu vermeiden. Die meisten SCHUFA-Einträge bleiben noch drei Jahre sichtbar, auch wenn die Geschäftsbeziehung beendet wurde oder ein Kredit abgezahlt ist (dann allerdings wird auch vermerkt, wann die Tilgung erfolgt ist). Aufgrund dieser langen Frist gilt es umso mehr, den SCHUFA-Score im Blick zu behalten und zu verbessern.

Das ist mit folgenden Maßnahmen möglich:

- Verträge, die nicht mehr genutzt werden, sollten überprüft werden. Das können Kreditkartenverträge sein, obwohl die Karte überflüssig (geworden) ist. Gleiches gilt für Konten oder Mobilfunkverträge

- Wahllose Kreditanfragen und Anträge auf Kontoeröffnung vermeiden. Dies könnte von Banken negativ interpretiert werden. Sie sind zwölf Monate sichtbar und werden dann gelöscht

- Kredite möglichst nicht aufstocken

- Null-Prozent-Finanzierungen vermeiden

- Nach Rückzahlung von Krediten auf Hinweis dazu im SCHUFA-Eintrag achten

- Rechnungen immer pünktlich begleichen. Wer dazu neigt, dies zu vergessen, sollte auf Lastschrift umsteigen. Dann besteht keine Gefahr mehr, eine Mahnung zu erhalten

- Den Dispo-Rahmen auf dem Girokonto nicht ausreizen. Kommt es zu einem Zahlungsverzug und kündigt die Bank den Dispokredit, droht ein negativer Eintrag (siehe Punkt 8)

- Auch Kreditraten sollten unbedingt fristgerecht gezahlt werden. Bei finanziellen Engpässen sollte unbedingt vermieden werden, in Verzug zu geraten. Auch hier drohen ansonsten die Kündigung durch die Bank und ein Negativeintrag

- Beim Abfragen von Zinskonditionen auf Konditionsanfrage achten, damit eine versehentliche Kreditanfrage vermieden wird (siehe hierzu auch Punkt 9)

Als Grundlage hierfür ist eine aktuelle SCHUFA-Auskunft hilfreich. So können Verbraucher prüfen, welche Einträge vorliegen und ob diese noch aktuell sind. Mitunter kommt es auch einmal zu fehlerhaften Einträgen – oder ein längst bezahlter Kredit ist noch in der Auskunft vermerkt, weil die Bank vergessen hat, dies der SCHUFA zu melden.

8. Was ist ein SCHUFA-Eintrag bzw. ein negativer SCHUFA-Eintrag und wie kann ich ihn wieder löschen?

Ein SCHUFA-Eintrag muss nicht per se nachteilig sein. Das gilt etwa für die Eröffnung eines Girokontos oder den Eintrag zur Aufnahme eines Hauskredits. Letzteres ist unproblematisch, wenn die Raten für das Immobiliendarlehen pünktlich bezahlt werden. Auch dass der Kredit nach Tilgung noch bis zum Ende des dritten Jahres nach vollständiger Rückzahlung sichtbar bleibt, stellt kein Problem dar. Gerät ein Kreditnehmer hingegen mit den Raten in Verzug, kann dies zu einem negativen SCHUFA-Eintrag führen, was umgangssprachlich auch als „negative SCHUFA“ bezeichnet wird. Gleiches gilt, wenn eine Rechnung auch nach zwei Mahnungen nicht bezahlt wurde und ein gerichtliches Mahnverfahren in Gang gesetzt wurde.

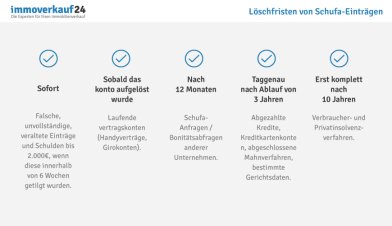

Wann wird ein negativer SCHUFA-Eintrag wieder gelöscht? Das ist erst nach drei Jahren der Fall – und darin liegt die Tücke dieser Vermerke, denn sie können die Aufnahme von Geschäftsbeziehungen auf Jahre hinaus erschweren – sei es bei einem Mobilfunkanbieter oder bei Versandhäusern. Geht es um einen Kredit, wirken sich negative SCHUFA-Einträge noch nachteiliger aus: Sie senken den SCHUFA-Score, was mitunter deutlich höhere Zinsen zur Folge haben kann. Schlimmstenfalls ist keine Bank mehr bereit, einen Kredit zu gewähren. Gelöscht werden kann ein solcher Eintrag nicht vorzeitig – es sei denn, es liegt ein Fehler seitens der SCHUFA vor, der belegt werden kann. Eine Ausnahme gilt lediglich bei Negativ-Einträgen mit Daten aus Schuldnerverzeichnissen der Amtsgerichte. Lässt sich die Löschung des Eintrags durch das entsprechende Amtsgericht belegen, entfernt die SCHUFA ihren Eintrag vorzeitig.

immoverkauf24 Tipp

Weil negative SCHUFA-Einträge lange sichtbar bleiben, sollten Sie immer versuchen, es gar nicht erst so weit kommen zu lassen. Das gilt umso mehr, wenn Sie in absehbarer Zeit planen, eine Immobilie zu kaufen oder einen anderen größeren Kredit aufzunehmen.

9. Ich benötige einen Immobilienkredit und die Bank möchte eine Kreditanfrage bei der SCHUFA stellen. Ist das in Ordnung?

Wer einen Immobilienkredit benötigt und die Konditionen vergleichen will, sollte darauf achten, bei der Bank lediglich eine sogenannte Konditionsanfrage zu stellen – und keine Kreditanfrage. Was zunächst ähnlich klingt, hat allerdings unterschiedliche Konsequenzen bei der SCHUFA: So bleibt eine Konditionsanfrage für andere Banken unsichtbar. Eine bzw. mehrere Kreditanfragen verschlechtern auch den SCHUFA-Score, was sich wiederum negativ auf eine Kreditentscheidung und/oder auf die Kreditzinsen auswirkt. Eine Kreditanfrage bei der SCHUFA ist ein Jahr lang für andere Banken sichtbar. Sie sollte daher möglichst erst gestellt werden, wenn das Kaufvorhaben konkret und die Auswahl der Bank abschließend getroffen ist. Dann ist eine Kreditanfrage unproblematisch, solange nicht mit einer Ablehnung durch die Bank zu rechnen ist. Weiterhin wichtig: Banken werten Einträge zu parallel oder kurz nacheinander gestellten Kreditanfragen als negativ, auch wenn dies nichts über das Zahlungsverhalten aussagt.

immoverkauf24 Info

Sie wollen kaufen oder bauen und wollen vermeiden, dass Ihre unverbindliche Konditionsanfrage als Kreditanfrage bei der SCHUFA landet? Füllen Sie einfach unser Formular zur Finanzierungsanfrage aus und erhalten Sie passende Finanzierungsangebote von über 400 Bankpartnern. Wir stellen sicher, dass lediglich eine Konditionsanfrage bei der SCHUFA erfolgt.

10. Hat der SCHUFA-Score einen Einfluss auf die Kreditzinsen für mein Immobiliendarlehen?

Die Kreditzinsen, mit denen Banken vielfach im Schaufenster, auf ihrer Webseite oder in Vergleichsportalen werben, sind nicht automatisch die, zu denen Immobilienkäufer ein Darlehen erhalten. Vielmehr entscheiden die Banken individuell anhand einer Bonitätsprüfung der Interessenten, ob und zu welchen Konditionen sie bereit sind, einen Immobilienkredit zu vergeben. Dabei gilt, dass der Sollzins umso attraktiver ist, je besser es um die Kreditwürdigkeit des Kreditnehmers bestellt ist. Dabei spielt auch die SCHUFA-Bonitätsauskunft eine Rolle, die von den Banken üblicherweise angefordert wird, bevor sie eine Kreditzusage erteilen. Somit hat auch der SCHUFA-Score einen Einfluss auf die Immobilienkreditkonditionen – und auch darauf, ob überhaupt ein Kredit vergeben wird.

Ist beispielsweise das Einkommen eher gering und zusätzlich die Bonitätsauskunft der SCHUFA eher ungünstig, kann dies schlimmstenfalls zur Ablehnung der Kreditanfrage führen. In jedem Fall ist aber mit einem Zinsaufschlag zu rechnen. Diesen stellt die Bank dafür in Rechnung, dass sie mit der Kreditvergabe ein höheres Ausfallrisiko eingeht.

11. Ich habe einen (erledigten) negativen SCHUFA-Eintrag. Bekomme ich trotzdem einen Immobilienkredit?

An der SCHUFA führt üblicherweise kein Weg vorbei, wenn es um einen Immobilienkredit geht. Ein negativer SCHUFA-Eintrag verhindert meist die Kreditzusage. Nur wenige Banken sind bereit, Kredite mit hohen Zinsaufschlägen an Kunden zu vergeben, die eine "negative SCHUFA" nachweisen.

Ob und wie man einen negativen SCHUFA-Eintrag löschen lassen kann, hängt von den Gegebenheiten ab: Einen fehlerhaften Eintrag muss die SCHUFA sofort löschen, wenn der Fehler nachgewiesen werden kann. Andernfalls kann ein negativer SCHUFA-Eintrag nicht einfach gelöscht werden. Er wird erst nach Ablauf von drei Jahren automatisch von der SCHUFA entfernt.

Es gibt Banken, die auch einen Kredit ohne SCHUFA vergeben. Diese werden auch als schufafreie Darlehen bezeichnet. Allerdings müssen sich Interessenten bei einem solchen Immobilienkredit trotz SCHUFA-Eintrag auf deutlich höhere Zinsen einstellen, als dies üblicherweise der Fall ist. Der Grund: Die Banken lassen sich das höhere Ausfallrisiko bei einem Kredit trotz negativer SCHUFA mit einem Zinsaufschlag vergüten.

immoverkauf24 Hinweis

Unabhängig von der Beurteilung durch die SCHUFA sind die Chancen auf eine Kreditzusage zu guten Konditionen umso höher, je mehr Einkommen und Vermögen vorhanden sind. Wer hingegen wenig verdient und wenig Eigenkapital mitbringt, hat es in der Regel schwer, einen Immobilienkredit ohne SCHUFA zu erhalten. Das gilt erst recht bei einem ungünstigen SCHUFA-Score.

Finanzierungsangebot erhalten - kostenfrei, unverbindlich & schufaneutral!

Sprechen Sie mit unseren Finanzierungsexperten und erhalten Sie ein unverbindliches Finanzierungsangebot. Unsere 400 Bankpartner stellen nur eine Konditionsanfrage bei der Schufa, sodass Ihr SCHUFA-Score nicht negativ beeinflusst wird.

Füllen Sie einfach das nachfolgende Formular aus und sprechen Sie mit unserem Finanzierungsberater - kostenlos & unverbindlich!