Bonitätsprüfung: Welche Rolle die Kreditwürdigkeit spielt

Bevor eine Bank ein Immobiliendarlehen vergibt, führt sie eine Bonitätsprüfung zur Kreditwürdigkeit beim potenziellen Kreditnehmer durch. Vom Ergebnis der Bonitätsprüfung hängt entscheidend ab, ob der Darlehensnehmer einen Kredit erhält und zu welchen Konditionen. Bei uns finden Sie Antworten zu Fragen wie: Was ist eine gute Bonität? Was bedeutet eine negative Bonität? Und: Wie kann ich meine Bonität verbessern?

Direkt zum Wunschthema

- Was genau ist mit Bonität bzw. Kreditwürdigkeit gemeint?

- Was wird bei der Bonitätsprüfung geprüft? Wie geht eine Bank vor?

- Welche Kriterien sind bei der Kreditwürdigkeitsprüfung wichtig? Wie kann man sie beeinflussen?

- Was wird bei welchen Auskunfteien über mich abgefragt?

- Was besagt der Score-Wert bei der Schufa? > Hier mehr erfahren & SCHUFA-Auskunft anfordern!

- Bekomme ich ein Kredit trotz negativer SCHUFA?

- Wird durch eine Kreditanfrage ein negativer SCHUFA-Eintrag erzeugt? ► Hier schufa-neutrale Kreditanfrage stellen!

- Ab wann ist meine Bonität ausreichend, um ein Darlehen zu erhalten?

- Welche Zinsen bekomme ich bei welcher Kreditwürdigkeit?

- Kann die Bonitätsprüfung kostenlos online erfolgen?

1. Was genau ist mit Bonität bzw. Kreditwürdigkeit gemeint?

Definition

"Unter der Bonität (lateinisch bona, „Vermögen“ und bonitas, „Vortrefflichkeit“) versteht man die Kreditwürdigkeit bzw. Zahlungsfähigkeit eines Kreditnehmers. Ist ein Kunde aus Sicht einer Bank sowohl zahlungsfähig als auch –willig, so wird die Bonität als gut bzw. sehr gut eingestuft. Um die Kreditwürdigkeit einheitlich einschätzen zu können, werden sog. Bonitäts-scores ermittelt. Je höher der Scorewert, umso besser die Bonität."

Es gibt unterschiedliche Auskunfteien, bei denen Banken, Vermieter und auch andere Dienstleister eine Bonitätsauskunft ihrer Kunden einholen können: Die Schutzgemeinschaft für allgemeine Kreditsicherung (kurz SCHUFA) ist die gängigste Auskunftei. Weniger bekannt ist die zweitgrößte Auskunftei Creditreform Boniversum.

immoverkauf24 Tipp

Auch Immobilienverkäufer informieren sich über die Bonität eines Kaufinteressenten. Immer häufiger bestehen sie auf eine konkrete Finanzierungszusage einer Bank für das Objekt, bevor Sie einem Termin beim Notar zustimmen.

2. Was wird bei der Bonität geprüft? Wie geht eine Bank vor?

Bei der Prüfung der Bonität wird einerseits die Kreditfähigkeit sowie die Kreditwürdigkeit geprüft:

Kreditfähigkeit

- Prüfung der vollen Rechtsfähigkeit gem. des Bürgerlichen Gesetzbuches (BGB)

- Prüfung der Geschäftsfähigkeit gem. BGB

Kreditwürdigkeit

- Prüfung der persönlichen Situation

- Prüfung der familiären Situation

Rechtsfähig gem. § 1 BGB ist jede natürliche Person ab Vollendung der Geburt und endet mit dem Tod. Voll geschäftsfähig sind Personen, die ihren 18. Geburtstag gefeiert haben. Bei bestimmten Personen kann die Geschäftsfähigkeit eingeschränkt werden.

So geht die Bank bei der Bonitätsprüfung vor

Diese Faktoren spielen bei der Kreditwürdigkeitsprüfung eine wichtige Rolle:

- Prüfung der personenspezifischen Daten: Name, Geburtsdatum, Adresse, Familienstand

- Prüfung der wirtschaftlichen Verhältnisse: Beruf, Wohnverhältnisse (Mieter oder Eigentümer), Einkommenshöhe und -art, Vermögensverhältnisse

- Prüfung des bisherigen Zahlungsverhaltens des Kunden: Anzahl der Kredite, Immobilienkredite, Kreditkarten; Überprüfung evtl. frühere Insolvenzen, Einträge im Schuldnerverzeichnis

- Anfrage bei einer oder mehreren Auskunfteien, wie z. B. bei der Schufa oder Creditreform

Um einen eigenen Überblick über die Einnahmen und Ausgaben zu erhalten, nutzen Sie unseren Haushaltsrechner. So sehen Sie auch, wie hoch der maximal mögliche Darlehensbetrag bzw. Kaufpreis werden kann.

Was benötigt die Bank für die Prüfung der Kreditwürdigkeit?

Zur Prüfung einer Kreditanfrage benötigen die Banken bzw. Finanzierungsberater einige aktuelle Unterlagen. Wie z. B. Kopien der letzten Gehaltsabrechnungen (mind. der letzten beiden zzgl. der Abrechnung aus dem Dezember des Vorjahres) oder eine Gewinn- und Verlustrechnung (bei Selbständigen). Die Banken möchten wissen, unter welche Kategorie der Darlehensnehmer fällt: Beamte, Angestellte oder Selbstständige? Dabei wird auch darauf geachtet, ob sich der Antragsteller noch in der Probezeit befindet oder ob der Arbeitsvertrag zeitlich befristet ist. Falls ja, lehnen manche Banken die Finanzierung ab.

Mit unserer Unterlagencheckliste sehen Sie alle nötigen Unterlagen auf einen Blick. Lassen Sie sich von unseren Finanzierungsexperten kostenlos und unverbindlich dazu beraten.

Auch möchten die Banken wissen, welche Vermögenswerte vorhanden sind - z. B. Wertpapiere, Sparbücher oder weitere Immobilien. Je nach Ausgestaltung des Darlehensvertrags und der Zweckbestimmungserklärung dient auch das Vermögen unter Umständen als Sicherheit für den Kredit. Abschließend holen sich die Banken eine Bonitätsauskunft bei mind. einer Auskunftei ein.

immoverkauf24 Info

Achten Sie bei der Einholung von verschiedenen Kreditangeboten unbedingt auf die Art der Anfrage bei der Schufa. Eine Kreditanfrage hat einen negativen Einfluss auf den sog. Schufa-Score. Eine Konditionsanfrage kann jedoch ohne Bedenken gestellt werden.

3. Welche Kriterien sind bei der Bonitätsauskunft wichtig? Wie kann man diese beeinflussen?

Die Banken führen eine Bonitätsprüfung durch, um die Rückzahlungswahrscheinlichkeit eines potenziellen Kreditnehmers einschätzen zu können. Das Ergebnis hat Einfluss auf die Kreditgenehmigung und auch auf die Darlehenszinsen. Denn je positiver die Bonitätseinschätzung, umso geringer ist das Risiko der Bank, dass der Kredit nicht ordnungsgemäß zurückgezahlt wird.

Die Faktoren, die die Banken zur Kreditwürdigkeitsprüfung heranziehen, haben wir unter Punkt 2 zusammengefasst. Zum Teil kann man diese Faktoren selber beeinflussen, wie z. B. das bisherige Kreditverhalten.

Allerdings spielt auch der Wohnort eine Rolle - und dieser ist i.d.R. weniger beeinflussbar. Umgebungen, die überwiegend von finanziell schwächeren Menschen bewohnt werden oder eine höhere Arbeitslosigkeit und damit eine niedrigere Kaufkraft aufweisen, haben einen negativen Einfluss auf die eigene Bonität. Dieses „Geoscoring“ ist zwar ein Sonderfall des Schufa-Scorings - da jedoch die Banken i.d.R. eine Auskunft bei der Schufa einholen, ist gerade dies oftmals ausschlaggebend für eine Genehmigung der Immobilienfinanzierung. Jedoch führt das Geoscoring häufig zu einer Benachteiligung von Kreditantragstellern, die in einer solchen Umgebung wohnen und ist daher sehr umstritten.

Mit unseren Tipps die eigene Kreditwürdigkeit verbessern:

- Überblick verschaffen und regelmäßig eine eigene Bonitätsauskunft bei einer Auskunftei einholen. Evtl. Falschinformationen berichtigen lassen

- Rechnungen pünktlich zahlen

- Ungenutzte Konten schließen und ungenutzte Kreditkarten kündigen

- Keine unnötigen 0%-Finanzierungen abschließen

- Bestehende Kredite zusammenfassen

- Bei Kreditanfragen darauf achten, dass die Finanzierungsberater eine Konditionsanfrage stellen und keine Kreditanfrage

4. Was wird bei welchen Auskunfteien über mich abgefragt?

Banken wenden sich an Auskunfteien, um sich ein Bild von der Zahlungsmoral des Kunden zu machen. Findet eine Bank z. B. Rücklastschriften, Mahnbescheide oder andere Negativmerkmale, geht sie von einer schlechten persönlichen Bonität aus. Häufig konsultierte Auskunfteien sind die Schufa, Arvato Infoscore, Bürgel Wirtschaftsinformationen, Creditreform und Deltavista. Jede Auskunftei hat ihre eigenen Quellen (z. B. T-Mobile liefert Daten an Bürgel, die Postbank an die Schufa, etc.). Bei jeder Auskunftei hat der Kunde einen „Score-Wert“, den die Banken für ihre Bonitätsprüfung abfragen.

immoverkauf24 Hinweis

Die persönliche Bonität ist als eine Art „Vertrauenswert“ zu verstehen. Sie ist ein Indikator dafür, ob ein Kunde seinen Zahlungsverpflichtungen in der Regel auch nachkommt.

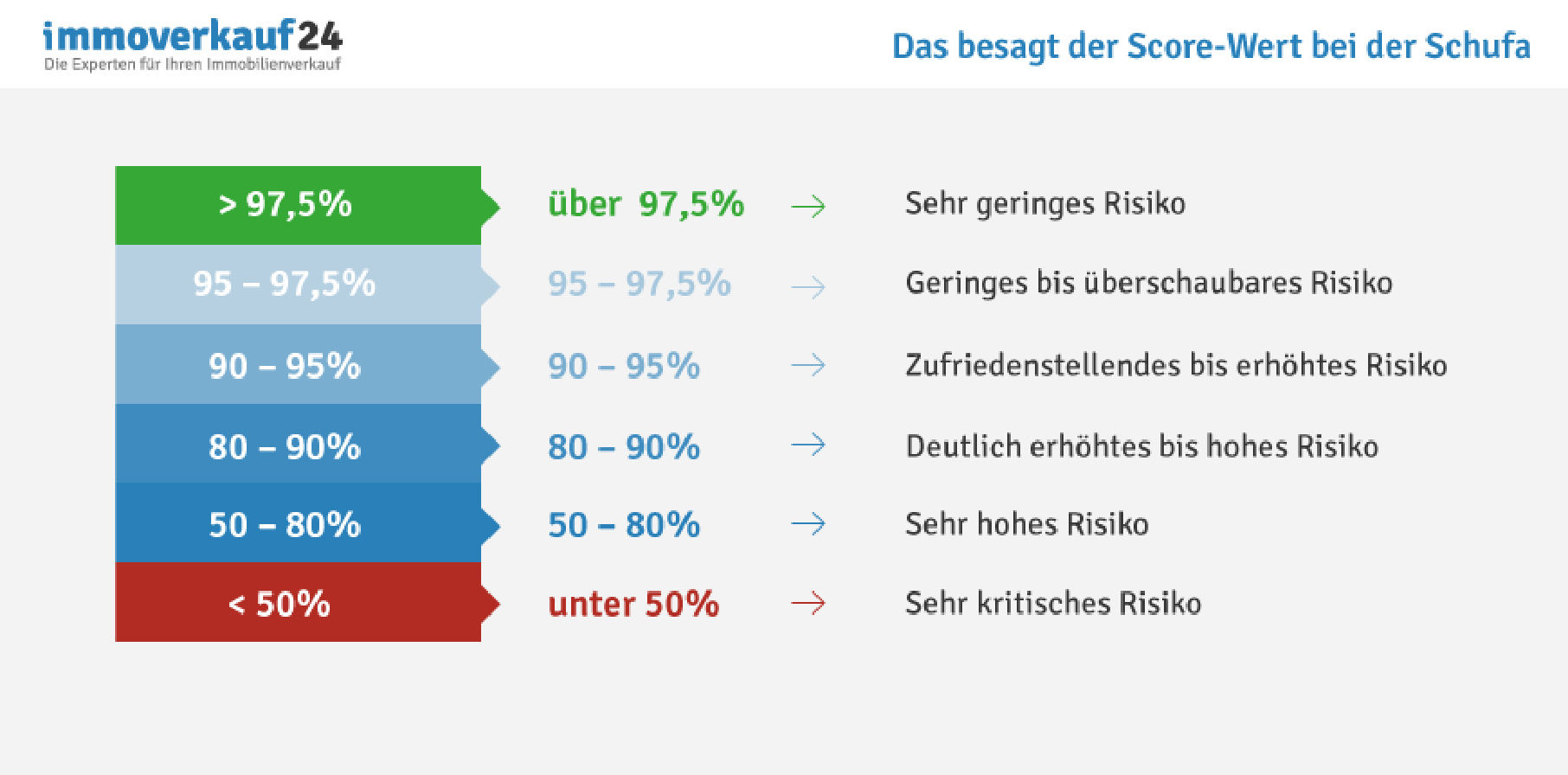

5. Was besagt der Score-Wert bei der SCHUFA?

Der Score-Wert ist ein Punktewert von 0 bis 100. Er sagt aus, mit welcher Wahrscheinlichkeit ein Kredit ordnungsgemäß bedient wird. Ein Wert von 94 % bedeutet, dass 94 % der betrachteten Vergleichspersonen Ihre Kreditverpflichtungen planmäßig erfüllen. Zur Ermittlung des Score-Wertes werden Scoring-Verfahren eingesetzt, d.h. mathematische Analyseverfahren zur Wahrscheinlichkeitsberechnung. Übrigens: ein Score-Wert von 94 % hört sich für den Normalbürger erstmal sehr gut an. Für eine Bank ist ein Ausfallrisiko von 6 % kein berauschender Wert.

Hilfreiche Tipps & Infos zur Schufa

Erfahren Sie mehr zum Thema Schufa und beantragen Sie direkt online Ihre Bonitätsauskunft

6. Bekomme ich einen Kredit trotz negativer SCHUFA?

Nicht jede unbezahlte Rechnung führt automatisch zu einem Negativeintrag bei der SCHUFA. Nur wenn ein gerichtliches Mahnverfahren eingeleitet wurde oder bereits eine Folgestufe des Verfahrens erreicht wurde (Vollstreckungsbescheid, eidesstattliches Versicherung) ist die SCHUFA-Auskunft negativ. Bei einem negativen SCHUFA-Eintrag ist es in der Regel schwierig einen Kredit zu bekommen, aber nicht unmöglich – ausreichendes Einkommen und weitere Sicherheiten vorausgesetzt.

immoverkauf24 Tipp

Sollte ein negativer SCHUFA-Eintrag nicht berechtigt sein, können Sie dagegen vorgehen und diesen löschen lassen. Warten Sie nicht, bis die SCHUFA den Eintrag im Rahmen der gesetzlichen Pflichten selbst löscht (Löschung nach bis zu 3 Jahren!). Nach Löschung sind Sie wieder kreditwürdig!

7. Wird durch eine Kreditanfrage ein negativer SCHUFA-Eintrag erzeugt?

Nicht wenige Kunden, die eine Immobilie kaufen möchten, stellen bei mehreren Banken parallel Kreditanfragen, um Konditionen zu vergleichen bzw. konkrete Angebote zu bekommen. Diese Strategie kann jedoch sehr gefährlich sein. Der Grund: Manche Banken stellen statt einer „Konditionsanfrage“ eine „Kreditanfrage“, die dann ein Jahr bei der SCHUFA gespeichert wird. Jede Kreditanfrage bei einer Bank wirkt sich negativ auf den Score-Wert des Kunden aus! Mehrere Kreditanfragen werden von einer Bank als ein Indiz bewertet, dass der Kunde von anderen Banken als nicht kreditfähig eingestuft wurde.

Bei immoverkauf24 können Sie die Konditionen von bis zu 400 Bankpartnern vergleichen, ohne einen SCHUFA-Eintrag zu erzeugen. Es ist sogar möglich, eine Finanzierungsbestätigung zu bekommen, ohne dass ein SCHUFA-Eintrag erfolgt.

8. Ab wann ist meine Bonität ausreichend, um ein Darlehen zu erhalten?

Diese Frage lässt sich nicht pauschal beantworten. Zum einen hängt die Kreditvergabe nicht nur von der Bonität ab, sondern auch von der zu finanzierenden Immobilie. Insbesondere der Verkehrswert und der Beleihungswert der Immobilie spielen eine wichtige Rolle bei der Kreditentscheidung.

- Beispiel: Banken bewerten vermietete Immobilien oder Ferienwohnungen sehr niedrig, weil sie bei der Immobilienbewertung ein Mietausfallwagnis berechnen. Die niedrige Bewertung erschwert die Finanzierung.

Sehr gute Finanzierungschancen bestehen, wenn:

- Die Differenz zwischen Verkehrswert und Beleihungswert durch Eigenkapital finanziert werden kann.

- Keine negativen Merkmale bei Auskunfteien vorliegen.

- Der Kreditnehmer fest und nachhaltig beschäftigt ist.

- Der Haushaltsüberschuss ausreicht, die monatliche Rate bei einem Annuitätendarlehen dauerhaft zu begleichen.

- Der Kunde noch über Vermögen verfügt, dass ggf. bei nicht ausreichender Bonität noch eingebracht werden kann.

9. Welche Zinsen bekomme ich bei welcher Kreditwürdigkeit?

Grundsätzlich gilt: Je besser der Score-Wert, mit dem die finanzierende Bank Sie einschätzt, desto besser das Zinsangebot. Da fast jede Bank ein eigenes Scoring-Verfahren zur Bonitätsprüfung besitzt und jede Bank eigene Richtlinien zur Einordnung eines Score-Werts haben kann, lässt sich nicht pauschal sagen, wie stark sich Score-Punkte auf die Zinshöhe auswirken. Oftmals bilden Banken auch Bewertungscluster (z. B. sehr gute Bonität, gerade noch vertretbare Bonität, etc.) für die jeweils eine bestimmte Kreditausfallwahrscheinlichkeit berechnet wird, aus der sich der Risikoaufschlag und damit auch der Zinsaufschlag für das Darlehen ergibt.

10. Kann die Bonitätsprüfung kostenlos online erfolgen?

Die Auskunfteien sind nach § 34 des Bundesdatenschutzgesetzes verpflichtet, einmal im Jahr eine Auskunft kostenfrei anzubieten. Ein Musteranschreiben finden Sie auf unserer Seite Selbstauskunft Bank. Ansonsten kosten online Anfragen bei der Schufa bzw. anderen Anbietern je nach Anfrage ca. 10 bis 30 Euro. Prüfen Sie regelmäßig Ihr SCHUFA-Scoring – insbesondere nachdem ein Darlehen abgezahlt wurde. Es kommt durchaus vor, dass es in der Schufa-Auskunft noch nicht als bezahlt eingetragen ist. Dann sind Sie auf der sicheren Seite, wenn der Kauf oder Bau einer Immobilie ansteht.

Bonität prüfen & kostenfreies Finanzierungsangebot erhalten

Sie sind auf der Suche nach einer passenden Immobilienfinanzierung? Unsere Experten besprechen mit Ihnen gerne Ihren Finanzierungswunsch. Auch eine Finanzierungsbestätigung oder eine Prüfung Ihrer Bonität sind durchaus möglich. Kostenfrei & unverbindlich.

Füllen Sie einfach das nachfolgende Formular aus, starten eine kostenlose Finanzierungsanfrage!