Gewerblicher Grundstückshandel – 10 wichtige Punkte

Wer innerhalb von fünf Jahren mehr als drei Objekte kauft, baut oder grundlegend modernisiert und sie wieder verkauft, betreibt aus steuerlicher Sicht gewerblichen Grundstückshandel. Daher fürchtet so mancher Immobilieneigentümer beim Thema "Immobilien kaufen und verkaufen" die sogenannte „Drei-Objekt-Grenze“, anhand derer die Finanzämter die steuerliche Einstufung unter anderem vornehmen. Doch vielfach ist diese Sorge unbegründet, da manche Transaktionen nicht als sogenannte Zählobjekte berücksichtigt werden. Was Sie als Eigentümer mehrerer Immobilien zum Thema wissen sollten, haben wir in zehn Punkten für Sie zusammengetragen.

Direkt zum Wunschthema

- Welche Bedeutung hat die „Drei-Objekt-Grenze“?

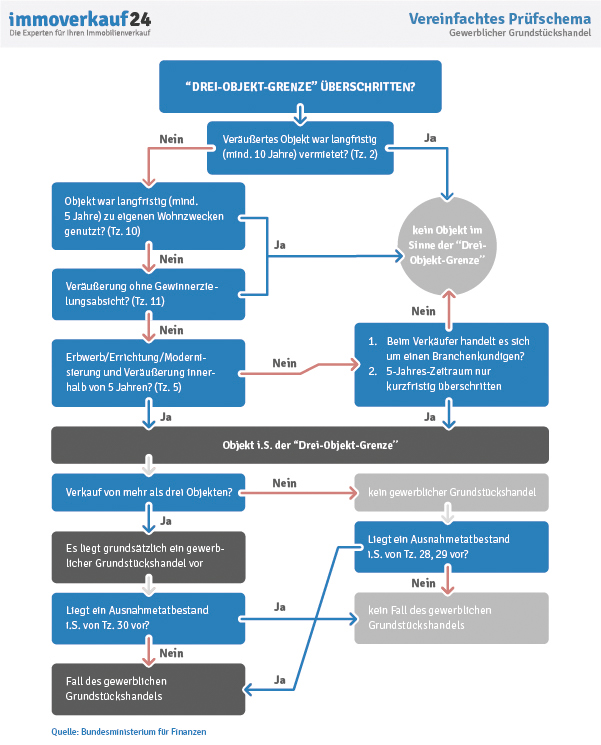

- Gewerblicher Grundstückshandel – Vereinfachtes Prüfschema des Bundesfinanzministeriums

- Wie werden Mehrfamilienhäuser bei den Zählobjekten behandelt?

- Wie werden geerbte Immobilien und Schenkungen behandelt?

- Was müssen Ehepaare hinsichtlich der Drei-Objekt-Grenze beachten?

- Welcher Steuer unterliegt der gewerbliche Grundstückshandel?

- Unterliegt ein Immobilienverkauf, der dem gewerblichen Grundstückshandel zuzuordnen ist, der Spekulationsfrist?

- Fällt im Bereich des gewerblichen Grundstückshandels Umsatzsteuer an?

- Welche Regelung gibt es beim gewerblichen Grundstückshandel für die Landwirtschaft?

- Erlass des Bundesfinanzministeriums

1. Welche Bedeutung hat die „Drei-Objekt-Grenze“?

Ob Immobilieneigentümer Veräußerungsgewinne aus Grundstücksgeschäften gemäß §23 Einkommensteuergesetz als privates Veräußerungsgeschäft oder gemäß §15 Einkommensteuergesetz als gewerbliche Einkünfte versteuern müssen, hängt unter anderem von der sogenannten Drei-Objekt-Grenze ab. Sie dient den Finanzämtern zur Abgrenzung steuerfreier Erträge aus privater Vermögensverwaltung von steuerpflichtigen gewerblichen Einkünften. Außerdem unterliegen diese Einkünfte dann auch der Gewerbesteuer. Aufgrund dieser steuerlichen Unterschiede kommt ihr eine so große Bedeutung zu. Zudem ist zu beachten, dass bei gewerblichem Grundstückshandel weitere Besonderheiten berücksichtigt werden müssen: Dann besteht unter anderem die Verpflichtung zur Buchführung und Bilanzierung.

Wie unter anderem auch das Prüfschema des Bundesfinanzministeriums zeigt (siehe hierzu Punkt 2), fallen nicht alle Immobilienverkäufe unter die Drei-Objekt-Grenze. So bleiben beispielsweise folgende Transaktionen außen vor:

- Verkauf von Immobilien, die mehr als zehn Jahre gehalten wurden.

- Verkauf von Immobilien, die mindestens fünf Jahre selbst bewohnt wurden.

- Verkauf geerbter Immobilien (siehe auch Punkt 4).

Achtung!

Wer eine Immobilie mehr als zehn Jahre hält oder geerbt hat, muss beachten, dass sie wieder zu einem sogenannten Zählobjekt wird, wenn sie innerhalb von fünf Jahren nach einer umfassenden Sanierung verkauft wird.

Wir arbeiten mit rund 500 zuverlässigen Maklern deutschlandweit erfolgreich zusammen.

Die Gewinnerzielungsabsicht spielt ebenfalls eine wichtige Rolle, weshalb beispielsweise eine Schenkung nicht als Verkauf gewertet wird. Eine so genannte teilentgeltliche Veräußerung wird ebenfalls so gewertet. Eine solche Transaktion liegt beispielsweise vor, wenn ein Haus weit unter Marktwert der Immobilie an Verwandte verkauft wird.

Besteht bereits beim Immobilienkauf eine klare Gewinnerzielungsabsicht, kann das Finanzamt zudem auch nur zwei Verkäufe innerhalb von fünf Jahren als gewerblichen Grundstückshandel einstufen. Das geht aus einem Urteil des Finanzgerichts München (AZ 13 V 1733/09) hervor. Wie das Urteil zeigt, sind die Fristen und die Anzahl der Transaktionen bei der Drei-Objekt-Grenze nicht in Stein gemeißelt. So kann das Finanzamt die Frist auf zehn Jahre ausdehnen, wenn die Veräußerungsabsicht von Anfang an feststand. Und wer hauptberuflich in der Baubranche tätig ist sowie nach Ablauf der Fünf-Jahres-Frist die Drei-Objekt-Grenze überschreitet, kann ebenfalls vom Finanzamt als gewerblicher Grundstückshändler eingestuft werden.

Achtung!

Zwar achtet das Finanzamt auf die Gewinnerzielungsabsicht. Doch wenn mit einem Verkauf ein Verlust realisiert wurde und die Gewinnerzielungsabsicht so gesehen nicht umgesetzt werden konnte, wird die Immobilie hinsichtlich der Drei-Objekt-Grenze trotzdem berücksichtigt.

Eine weitere Besonderheit liegt vor, wenn die Drei-Objekt-Grenze beispielsweise aufgrund einer Scheidung oder einer unvorhergesehenen finanziellen Notlage überschritten und die bislang selbst genutzte Wohnung verkauft wird. Dann geht das Finanzamt auch bei einer Haltedauer von weniger als fünf Jahren nicht von einem gewerblichen Grundstückshandel aus, weil die betreffende Immobilie nicht als Zählobjekt gewertet wird.

immoverkauf24 Tipp

Die Sachlage ist hinsichtlich der Einordnung als gewerblicher Grundstückshandel komplex und birgt einige Fallstricke. Es ist daher ratsam, vor einem geplanten Verkauf einen Steuerberater zu konsultieren. So kann es eventuell ratsam sein, den Verkauf noch etwas aufzuschieben.

2. Gewerblicher Grundstückshandel – Vereinfachtes Prüfschema des Bundesfinanzministeriums

Die sogenannte Drei-Objekt-Grenze erweckt auf den ersten Blick den Eindruck, als würden mehr als drei Immobilientransaktionen innerhalb von fünf Jahren automatisch als gewerblicher Grundstückshandel gewertet. Doch es gibt Ausnahmen, die dazu führen, dass eine Transaktion nicht hinzugerechnet wird, indem das Objekt nicht als Zählobjekt gilt. Je nach Umstand kann es daher sein, dass Sie auch mehr Verkäufe durchführen dürfen und aus steuerlicher Sicht trotzdem keinen gewerblichen Grundstückshandel betreiben, sondern die günstigeren Besteuerungsregeln für private Veräußerungsgeschäfte, für Sie greifen.

Um zu ermitteln, ob ein gewerblicher Grundstückshandel vorliegt, bietet das vereinfachte Prüfschema des Bundesfinanzministeriums (BMF) eine gute Hilfestellung. Es gehört zum Erlass des BMF zur Abgrenzung zwischen privater Vermögensverwaltung und gewerblichem Grundstückshandel.

Das Prüfschema ist so aufgebaut, dass zunächst Details zum Objekt abgefragt werden: Wie lange wurde es gehalten, wie wurde es genutzt, bestand eine Gewinnerzielungsabsicht oder nicht? Wurde modernisiert? Daraus lässt sich ableiten, ob es im Rahmen der Drei-Objekt-Grenze berücksichtigt wird oder nicht. So wird beispielsweise eine Immobilie, die Sie mindestens fünf Jahre selbst bewohnt haben, nicht eingerechnet.

3. Wie werden Mehrfamilienhäuser, ob in Eigentumswohnungen aufgeteilt oder nicht, bei den Zählobjekten behandelt?

Für die Drei-Objekt-Regelung kommt es nicht darauf an, um welche Art Objekt es sich handelt. Mehrfamilienhäuser gelten ebenso wie eine einzelne Eigentumswohnung jeweils als ein Objekt. Auch wenn beispielsweise ein Grundstück veräußert wird, das später vom neuen Eigentümer in mehrere Einheiten aufgeteilt wird, gilt dies als ein Objekt. Die Nutzungsart spielt bei der Drei-Objekt-Grenze übrigens keine Rolle.

Der Verkauf eines Mehrfamilienhauses ist sehr kompliziert! Lassen Sie sich kostenlos und unverbindlich mit einer Wertermittlung helfen:

4. Wie werden geerbte Immobilien und Schenkungen behandelt?

Geerbte Immobilien bleiben bei der Drei-Objekt-Grenze außen vor, sofern der Erblasser nicht bereits gewerblichen Grundstückshandel betrieben hat, der vom Erben fortgeführt werden soll.

Anders sieht es hingegen aus, wenn sie im Rahmen einer Schenkung übertragen werden: Dann werden sie sowohl beim Rechtsvorgänger (dem Schenkenden) als auch dem Rechtsnachfolger (dem Beschenkten) berücksichtigt, sofern der enge zeitliche Zusammenhang zwischen Immobilienkauf und Immobilienverkauf (fünf Jahre) vorliegt. Ein Beispiel: Wird eine Immobilie 2017 erworben, 2018 durch Schenkung übertragen und 2019 verkauft, gilt sie für beide Beteiligten als Zählobjekt.

Außerdem ist im Erb- und Schenkungsfall zu beachten, dass die betreffenden Immobilien im Rahmen einer umfassenden Sanierung wieder zu Zählobjekten werden, wenn sie innerhalb von fünf Jahren nach Fertigstellung der Maßnahme verkauft werden.

Wichtig!

Hinsichtlich der Spekulationssteuer ist in beiden Fällen zu beachten, dass die Haltedauer des Erblassers beziehungsweise Schenkenden mit angerechnet wird. Der neue Eigentümer muss also nicht erneut die 10-Jahres-Frist einhalten, damit der Spekulationsgewinn einkommensteuerfrei bleibt.

Achtung! Um sicherzugehen, wie Schenkung oder Erbe im Hinblick auf die Drei-Objekt-Grenze bewertet werden, sollte ein Steuerberater zurate gezogen werden.

5. Was müssen Ehepaare hinsichtlich der Drei-Objekt-Grenze beachten?

Bei Ehepartnern gilt die Drei-Objekt-Grenze für jeden der beiden Ehegatten. Hat das Ehepaar beispielsweise insgesamt vier Objekte innerhalb von fünf Jahren gekauft und veräußert, von denen zwei dem Ehemann und zwei der Ehefrau gehörten, liegt in der Regel kein gewerblicher Grundstückshandel vor.

6. Welcher Steuer unterliegt der gewerbliche Grundstückshandel?

Liegt aus steuerlicher Sicht ein gewerblicher Grundstückshandel vor, ist nicht nur Einkommensteuer auf den Veräußerungsgewinn zu zahlen, sondern es fällt auch Gewerbesteuer an.

7. Unterliegt ein Immobilienverkauf, der dem gewerblichen Grundstückshandel zuzuordnen ist, der Spekulationsfrist?

Wertet das Finanzamt einen Immobilienverkauf als gewerblichen Grundstückshandel, greift die Spekulationsfrist von zehn Jahren für einen steuerfreien Verkauf nicht mehr. Dann ist der Verkaufserlös unabhängig von der Haltedauer der Immobilie zu versteuern.

8. Fällt im Bereich des gewerblichen Grundstückshandels Umsatzsteuer an?

Generell unterliegen Immobilienkäufe und –verkäufe gemäß § 4 Nr. 9a Umsatzsteuergesetz (UStG) nicht der Umsatzsteuer. Allerdings kann aufgrund des Vorsteuerabzugs steuerlich sinnvoll sein, auf die Steuerbefreiung zu verzichten und gemäß § 9 Absatz 1 und 2 UStG für die Besteuerung zu optieren. Voraussetzung hierfür ist allerdings, dass der Käufer ebenfalls zum Vorsteuerabzug berechtigt ist.

Auch der teilweise Verzicht auf die Steuerbefreiung ist möglich. Dann kann der Käufer ebenfalls nur anteilig den Vorsteuerabzug geltend machen. Dies kommt dann in Betracht, wenn das Objekt teilweise zu Wohnzwecken und teils zu gewerblichen Zwecken genutzt wird.

immoverkauf24 Tipp

Die Umsatzsteuerthematik ist sehr komplex. Ob ein Verzicht auf die Steuerbefreiung sinnvoll ist oder nicht, sollte daher mit einem Steuerberater besprochen werden.

9. Welche Regelung gibt es beim gewerblichen Grundstückshandel für die Landwirtschaft?

Wird ein bislang landwirtschaftlich genutztes Grundstück in Parzellen aufgeteilt und dann verkauft, handelt es sich um ein sogenanntes Hilfsgeschäft eines landwirtschaftlichen Betriebs und nicht um gewerblichen Grundstückshandel. Das gilt unabhängig davon, wie viel Gewinn mit der Parzellierung erzielt wurde und wie viele Grundstücke verkauft wurden.

Allerdings greift diese für Landwirte vorteilhafte Regelung nicht, wenn

- die Grundstücke Wert erhöhend verwertet werden, indem beispielsweise ein Bauvorbescheid eingeholt wird, um sie teurer zu verkaufen

- der Landwirt einen Dritten mit der Erschließung beauftragt, der diese Aufgaben eigengewerblich betreibt. Dies wird so gewertet, als würde er selbst diese Tätigkeit durchführen und führt zur Einstufung als gewerblicher Grundstückshandel.

10. Erlass des Bundesfinanzministeriums

Die detaillierten Vorgaben, anhand derer die Finanzämter die Abgrenzung der privaten Vermögensverwaltung vom gewerblichen Grundstückshandel vornehmen, sind im Erlass des Bundesfinanzministeriums (BMF) vom 26. März 2004 enthalten. Wer sich mit der Materie intensiv befassen will, sollte das Schreiben sorgfältig lesen und gegebenenfalls einen Steuerberater hinzuziehen. Es enthält diverse Fallkonstellationen, mit denen die Finanzämter bereits konfrontiert waren.

- Tipp: Hier finden Sie die genaue Abgrenzung des BMF zwischen privater Vermögensverwaltung und gewerblichem Grundstückshandel