Beleihungsauslauf

Der Beleihungsauslauf gibt den prozentualen Anteil der Fremdfinanzierung über ein Immobiliendarlehen am Objektwert an. Dabei wird der Objektwert nicht im Verhältnis zum Kaufpreis der Immobilie berechnet, sondern über den Beleihungswert ermittelt. Dieser wiederum entspricht dem Kaufpreis abzüglich eines Sicherheitsabschlags. Der Beleihungsauslauf lässt sich anhand folgender Formel berechnen:

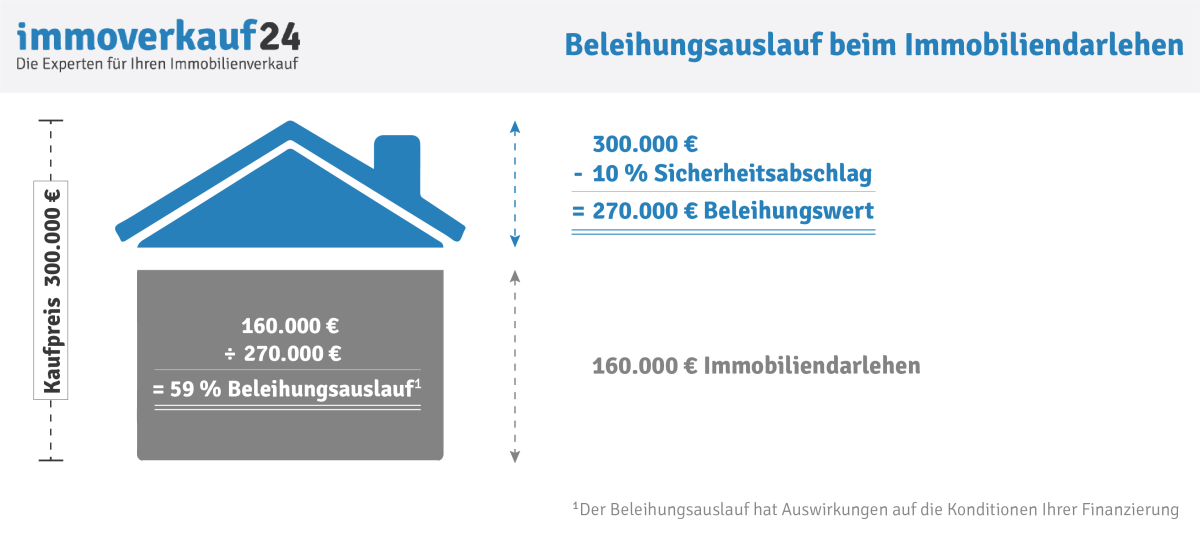

- Beleihungsauslauf = Fremdkapital (Finanzierungsbedarf) / Beleihungswert (ca. 80-90 % des Kaufpreises)

Beleihungsauslauf Beispiel

Der Käufer hat einen Finanzierungsbedarf von 160.000 Euro bei einem Kaufpreis von 300.000 Euro. Liegt der Sicherheitsabschlag bei 10 %, ergibt sich ein Beleihungswert von 270.000 Euro. Setzt man den Kreditbedarf in Relation zu diesem Wert (160.000 Euro / 270.000 Euro), ergibt sich ein Beleihungsauslauf von 59 % für den Kredit. Die Immobilie würde nur zu 59 % beliehen, d.h. Sie könnten die Baufinanzierung zu einem späteren Zeitpunkt noch einmal aufstocken, z.B. wenn Sie noch neue Fenster oder eine neue Heizung einbauen möchten und dafür einen Modernisierungskredit benötigen.

So beeinflusst der Beleihungsauslauf die Zinshöhe

Der Beleihungsauslauf gilt als Risikomaß für die Finanzierung und hat direkten Einfluss auf die Zinsen für das benötigte Immobiliendarlehen. Denn: die Zinskonditionen sind umso attraktiver, je niedriger der ermittelte Wert ist. Ist der Beleihungsauslauf zu hoch, lehnen manche Banken die Finanzierung je nach individueller Gesamtsituation auch ab. Die Obergrenze für den Beleihungsauslauf wird von den Banken so gewählt, dass im Falle einer Zwangsversteigerung mindestens das eingesetzte Fremdkapital über den Verkauf abgelöst werden kann. Bei einem Wert von 60 % wird davon ausgegangen, dass dies der Fall ist und man spricht von einem Realkredit. Liegt der Wert höher, steigt für die Banken das Risiko, dass sie einen Teil des Immobilienkredits nicht über die Zwangsversteigerung zurückerhalten.

Vergleichen Sie nicht nur die Zinskonditionen

Achten Sie beim Konditionsvergleich auch darauf, mit welchem Sicherheitsabschlag die jeweilige Bank kalkuliert. Dieser kann durchaus auch 20 % statt 10 % betragen und dies führt dazu, dass die relevante Beleihungsgrenze von üblicherweise 60 % für Top-Konditionen je nach Ausgangslage damit überschritten wird. Der Grund: Der Beleihungswert sinkt und damit steigt der Beleihungsauslauf. Im eben genannten Beispielfall würde ein Sicherheitsabschlag von 20 statt 10 % dazu führen, dass der Beleihungsauslauf von 59 auf 67 % steigt und sich die Zinskonditionen verteuern.

immoverkauf24 Tipp

Wer ein KfW-Darlehen in die Baufinanzierung integrieren will, sollte zudem die Behandlung des Darlehens als Eigen- oder Fremdkapital beim Angebotsvergleich berücksichtigen.